PRŮVODCE OŽIVENÍM TRHU

Pokud vás pokles trhu, nebo jeho strmý růst, znervózňuje, nejste v tom sami.

Obzvláště nyní, když COVID-19 a jeho ekonomický dopad podněcují pocity nejistoty po celém světě.

Zatímco medvědí trhy (trend poklesu) mohou být mimořádně obtížné, mohou to být také okamžiky velké příležitosti. Investoři, kteří našli odvahu a přesvědčení dodržovat své dlouhodobé plány a řídit se principy dlouhodobě úspěšných investorů, které vyznáváme I my v Just Invest, byli odměněni, když se trhy vrátily zpět na své původní hodnoty a které následně překonaly.

Doufám, že vám tento článek pomůže získat důvěru poskytnutím:

3 faktů o oživení trhu

3 chybám, kterým by se měli investoři vyhnout

3 akce ke zvážení ve vašich portfoliích

3 fakta o oživení trhu:

1. Růsty jsou na trzích delší a větší než poklesy

Dobrou zprávou je, že medvědí trhy byly ve srovnání s býčími (trend poklesu/oživení) relativně krátké. Mohou být vnímány jako nekonečné, když jimi procházíme, ale ve skutečnosti mají mnohem menší dopad ve srovnání s dlouhodobou silou býčích trhů.Ačkoli je každý pokles trhu jedinečný, průměrný medvědí trh od roku 1950 trvá 14 měsíců. Průměrný býčí trh byl 5x delší.

Rozdíl ve výnosech byl stejně dramatický. I když průměrný býčí trh dosáhl v průměru 278% zisk, zotavení je zřídka kdy plynulá jízda. Investoři musí často vydržet děsivé titulky, významnou volatilitu trhu a další poklesy vlastního kapitálu, se kterými se na své cestě dozajista setkají.

Investoři, kteří se soustředí na své dlouhodobé cíle, jsou často vybaveni k tomu, aby překonali tato období a drželi se svého plánu.

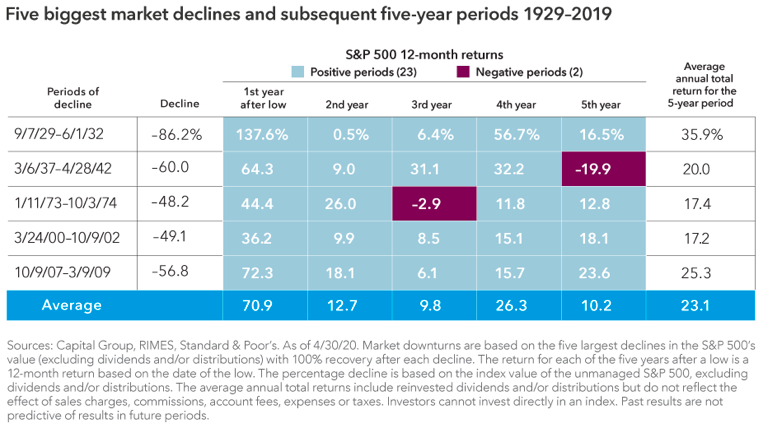

2. Po výrazných propadech se trhy na své původní hodnoty vracejí relativně rychle

Nevíme přesně, jak bude vypadat tento nebo příští roky, ale historie nám ukazuje, že akcie se po prudkém poklesu často prudce zotavili. Nejinak tomu bylo I v minulém roce. Sledovali jsme 18 největších poklesů trhu od velké hospodářské krize a v každém případě byl index S&P 500 o pět let později vyšší. Výnosy za toto pětileté období činily v průměru více než 18% ročně.

Návraty byly často nejsilnější po nejstrmějších poklesech a rychle se odrazili od dna trhu. První rok po pěti největších medvědích trzích za posledních 90 let dosáhl v průměru 71%, což podtrhuje důležitost zůstat zainvestovaný a vyhnout se nutkání opustit trh když je volatilní. I když se jedná o průměrné výnosy během těchto oživení, každé se lišilo a je docela možné, že jakékoliv budoucí zotavení by mohlo být pozvolnější.

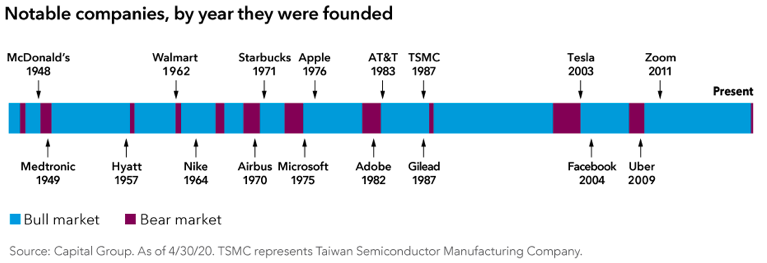

3. Některé společnosti, které se řadí mezi světové lídry byly zrozeny v dobách oživení trhů

Mnoho společností začalo v těžkých hospodářských obdobích a stalo se světovými lídry.

Pro příklad:McDonalds se objevil v roce 1948 po poklesu způsobeném demobilizací vlády USA z válečné ekonomiky.

Walmart přišel o 14 let později, v době ,,Flash crash 1962” – období, kdy index S&P 500 poklesl o více než 22%.

Airbus, Microsoft a Starbuck byly založeny během stagflační éry 70.let, desteiletí poznamenané dvěma recesemi a jedním z nejhorších medvědích trhů v historii USA.

Nedlouho poté vešel do své garáže Steve Jobs a založil malou počítačovou společnost s názvem Apple.

Historie ukazuje, že silné podniky najdou způsob, jak přežít a dokonce se jim daří, i když jsou těžké časy. Ti kteří se dokážou přizpůsobit obtížným podmínkám a posílit v těchto obdobích, se ukázali být atraktivní dlouhodobou investicí.

Fundamentální výzkum je klíčem k určení těch společností, které pomáhají tržnímu oživení a těch, které zůstávají pozadu.

3 chyby kterým se snažíme předejít:

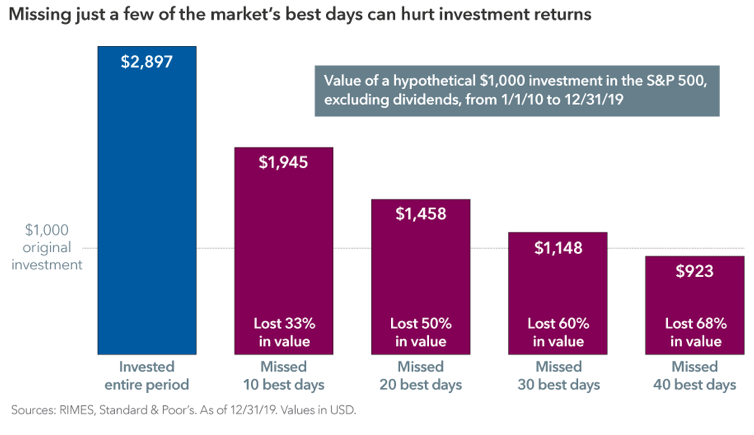

1.Pokoušet se načasovat trh

Při investování je důležitý čas, nikoli načasování. Když své peníze z trhu stáhnete v době kdy ceny padají, znamená to, že pokud se nedostanete zpět ve správný čas, nemůžete plně využít výhody jakéhokoli zotavení.

Vezměme si příklad hypotetického investora, který prodal akcie, během poklesu trhu v letech 2008-2009, a poté se pokusil načasovat trh, naskočit zpět, když trh vykazoval známky oživení. Zmeškání 10ti nejlepších dnů oživení trhu, by výrazně poškodilo dlouhodobé výsledky investora. A čím vice zmeškaných dobrých dnů, tím vice promarněných příležitostí. Investoři, kteří váhají investovat celý svůj přebytečný kapitál najednou, mohou uvažovat o jeho rozložení v čase a využít tak průměrování cen. Průměrná cena během poklesu vám umožní koupit vice aktiv za nižší průměrnou cenu a když trhy nakonec vzrostou, tyto aktiva mohou zvýšit hodnotu vašeho portfolia.

2. Předpokládat, že je špatná doba investovat kvůli dnešním negativním zprávám

Dnešní ekonomické a geopolitické výzvy se mohou zdát bezprecedentní, ale pohled do historie ukazuje, že vždy existovaly důvody neinvestovat. Navzdory negativním titulkům byl dlouhodobý trend vždy vyšší.

Zvažte hypotetickou investici do indexu S&P 500 v den bombardování Pearl Harbor 7.prosince 1941. Někdo, kdo by zůstal zainvestován dalších 10let, by měl průměrný roční výnos 16%.

Stejně tak by hypotetická investice ve výši 10 000 USD do indexu S&P 500 v den, kdy společnost Lehman Brothers dne 15. Září 2008 vyhlásila bankrot, vzrostla o 10 let později na vice než 30 000 USD.

Historie poskytuje řadu takových příkladů.

Velké investiční příležitosti se často objevují, když jsou investoři nejpesimističtější.

Vypuknutí koronaviru není něco s čím jsme se dříve setkali, ale nejistota není pro trh, který je dlouhodobě odolný, ničím novým.

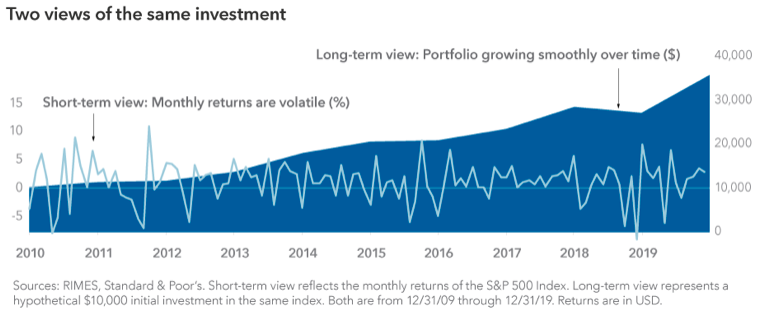

3. Příliš se zaměřovat na krátkodobý vývoj

Volatilita trhu je obzvláště nepříjemná, pokud se zaměřujete na krátkodobé výkyvy. Místo toho si prodlužte časový horizont a zaměřte se na dlouhodobý růst svých investic a pokrok, kterého jste dosáhli při plnění svých cílů.

Podívejte se na tento graf, který ukazuje 2 perspektivy stejné hypotetické investice.

Krátkodobý pohled je ten, který má mnoho investorů ve svých portfoliích – sledování výnosů během krátkých časových obdobích. Dlouhodobý pohled vykresluje stejnou hypotetickou investici ve stejném období, ale ukazuje každoroční změnu hodnoty portfolia. V této perspektivě se krátkodobé fluktuace prvního grafu v průběhu času vytrácí a obraz rostoucího portfolio je jasnější.

Pamatujte, že medvědí trhy netrvají věčně. Udržení dlouhodobé perspektivy může pomoci investorům soustředit se na cíle, na kterých záleží nejvíce.

3 kroky na kterých neustále v rámci portfolií pracujeme:

1. Kontrola portfolia

Právě teď se všichni zaměřujeme na zdraví a blaho našich blízkých. Může to být také vhodná doba ke kontrole stavu vašeho portfolia. Je pravda, že je těžké cítit nadšení z investování, když jsou trhy turbulentní, ale po velkých pohybech je čas zkontrolovat své portfolio a zajisit, aby bylo diverzifikované a v souladu s vaší averzi k riziku a investičními cíli. Proto u nás v Just Invest provádíme, pravidelné kontroly složení portfolií našich klientů, aby jsme zajistili jeho stabilitu zejména v turbulentních dobách.

2. Aktualizace dluhopisové části

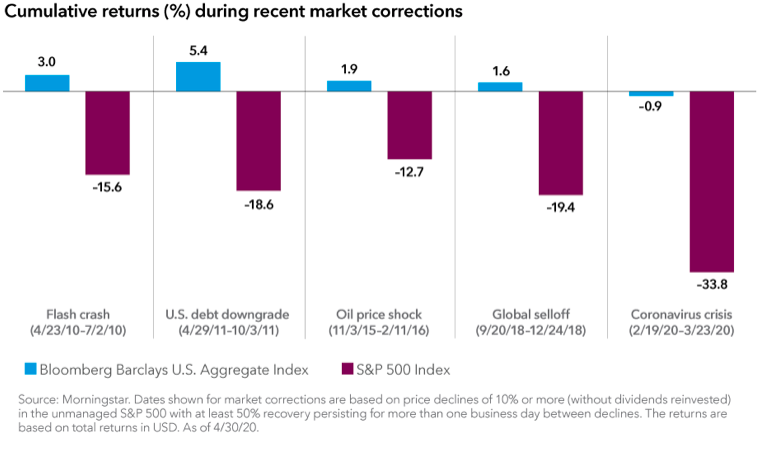

I když teď převažujete akciovou část, neopomíjejte dluhopisovou část portfolia, která je jeho důležitou součástí a přinese vám stabilitu v době poklesů na akciových trzích. S očekáváním, že úrokové sazby zůstanou nízké I v nadcházejících letech, není pozdě vase portfolio připravit.

Investoři nemusí nutně měnit rozložení svého portfolio, měli by však zkontrolovat, zda jejich investice s pevným výnosem, obsahují dostatek kvalitních základních dluhopisů, které mohou poskytnout odpovídající diverzifikaci od akcií.

3. Rozšíření horizontů

Zejména v době kdy se svět zdá být nejistý máme nutkání se uchylovat k dobře známým věcem, ve kterých se cítíme bezpečně. Je ale třeba hledat na místech které nám mohou přinést potenciál výnosu skvělých společností z různých oblastí průmyslu a trhu. Např. Čína

Zdroje: Standard&Poors, RIMES, Morningstar, Capital Markets, MSCI