Držte kurz!

Červenec přinesl pozitivní začátek třetího čtvrtletí roku 2023. Avšak pokračující růst úrokových sazeb se pro akciové trhy ukázal být příliš velkým soustem, což vedlo k poklesům na akciových i dluhopisových trzích o přibližně 4,0 % resp. 3,0 % za toto čtvrtletí. Tento obrat v trendu pozitivních výnosů za posledních devět měsíců, dává poradcům a investorům čas k potvrzení svých investičních přesvědčení a odhodlání setrvat na trhu.

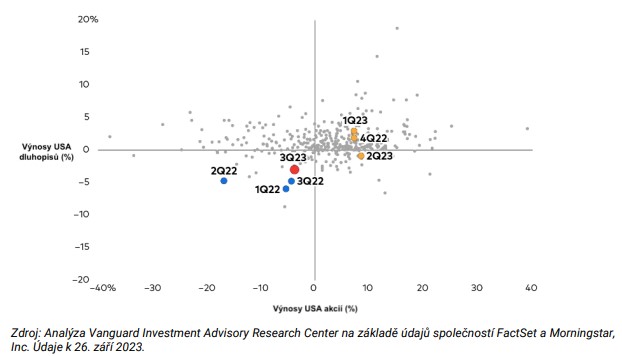

Výnosy akcií a dluhopisů v posledních sedmi čtvrtletích byly velmi kolísavé, jak ukazuje graf na obrázku 1. V prvních třech čtvrtletích roku 2022 zaznamenaly akcie ztráty ve výši -5,4 %, -16,9 % a -4,4 % a zároveň dluhopisy ve výši -5,9 %, -4,7 % a -4,8 %. Poté se ve čtvrtém čtvrtletí roku 2022 neočekávaně situace obrátila, kdy akcie poskytly velmi dobré výnosy +7,2 %, +7,2 % a +8,4 %, v rozporu s očekáváním mnoha odborníků. Dokonce i výnosy dluhopisů byly nečekaně pozitivní s výnosy +1,9 %, +3,0 % a -0,8 %.

Obrázek 1: Čtvrtletní výnosy akcií a dluhopisů za kalendářní rok (1. čtvrtletí 1928 až 3. čtvrtletí 2023)

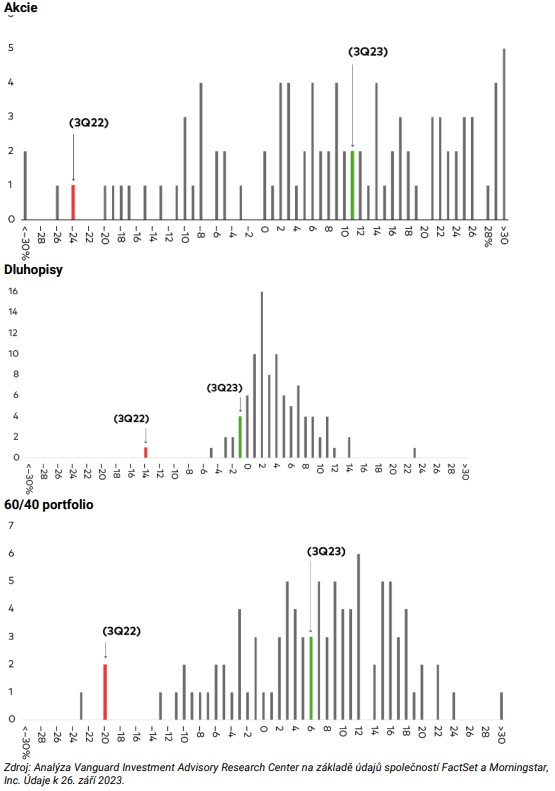

Když se podíváme hlouběji do historie (od roku 1928), je patrné, jak velký rozdíl může udělat pouhý jeden rok. Obrázek 2 ukazuje distribuci kalendářních výnosů v prvních třech čtvrtletích pro akcie, dluhopisy a vyvážené portfolio 60 % akcií a 40 % dluhopisů (portfolio 60/40). Ke konci září 2022 byly výnosy od začátku roku pro akcie, dluhopisy a portfolio 60/40 ve ztrátě – 24,9 %, -14,6 % a -20,7 % (červený sloupek). O rok později k 26. září 2023 dosahují výnosy od začátku roku pro akcie, dluhopisy a portfolio 60/40 hodnot +11,7 %, -1,0 % a +6,6 % (zelený sloupek). Je vidět, že z jednoho z historicky nejhorších období v roce 2022, jsme se v roce 2023 dostali zpět do normálních výnosů.

Obrázek 2: Distribuce výnosů od počátku roku (1928-2023). Osa X: Výkonnostní intervaly od počátku roku (%), osa Y: Frekvence.

I když už možná nevíme, jak jsme se cítili před rokem, pojďme si rychle připomenout, co se dělo na trzích:

- Vyvážení investoři zažili druhý nejhorší pokles v historii (-20,7 % pro portfolio 60/40, horších devět měsíců bylo jen do září 1974).

- Spotřebitelská nálada se blížila historickému minimu, jak ukazuje obrázek 3.

- Inflace, tenkrát považovaná jen za přechodnou, stále rostla a dosáhla 15letých maxim.

- Průměrná prognóza indexu S&P 500 od agentury Bloomberg předpovídala pro rok 2023 záporné výnosy, což bylo poprvé od roku 1999.

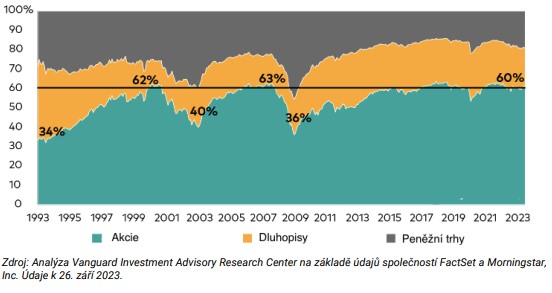

V této situaci bylo očekávatelné, že klienti budou snižovat riziko svých finančních portfolií. Nicméně, akciové alokace zůstaly relativně stabilní navzdory špatné náladě na trhu. Tímto se posledních pár let výrazně odchyluje od dřívějších vzorců, kdy byly alokace akcií a nálada na trhu úzce propojeny.

Obrázek 3: Spotřebitelská nálada a alokace akcií

Navzdory těmto emocionálním a behaviorálním výzvám si investoři udržují stálé alokace akcií, jak ukazuje obrázek 4. Tuto vytrvalost lze alespoň částečně přisoudit schopnosti finančních poradců pomáhat klientům zůstat klidní v turbulentních dobách a fungovat jako „emocionální průvodci“ a efektivní behaviorální koučové.

Obrázek 4: Souhrnná alokace aktiv od ledna 1993 do 31. srpna 2023

Poradci a investoři mají náš obdiv za jejich odhodlání setrvat na trhu, i přes nepříznivé výnosy, negativní náladu a prognózy, a za jejich schopnost soustředit se na dlouhodobé investiční cíle. To může být náročné, zejména v době, kdy je na trhu tolik nejistoty, ale právě zde může poradce, který vystupuje jako behaviorální kouč, výrazně přispět k úspěchu svých klientů. Bohužel se tato hodnota často neodráží v krátkodobých finančních výkazech klientů. Proto je důležité s klienty diskutovat o přidané hodnotě, kterou poskytujete mimo samotné číselné výsledky, například v podobě vedení rozhovorů typu ,,pamatujete si, když..?“.

Představte si, že váš klient měl 1 milion Kč ve vyváženém portfoliu 60/40 a zažil devítiměsíční ztrátu téměř 21 % v třetím čtvrtletí roku 2022. Pokud chtěl v té době opustit svůj finanční plán a přejít do peněžních trhů, které bez rizika nabízely více než 3 %, a vy jste ho přesvědčili, aby zůstal, ušetřili jste mu až 60 686 Kč, jak ilustruje obrázek 5. Tato úspora představuje rozdíl mezi 892 092 Kč, pokud zůstal zainvestován, a 831 406 Kč, pokud by přešel do peněžních trhů.

Obrázek 5: Dopad setrvání na trhu oproti přechodu na peněžní prostředky. Od 1. ledna 2022 do 26. září 2023 (v amerických dolarech).

Vždy je důležité mít na paměti, že existuje mnoho různých scénářů, jak se věci mohly vyvíjet, pokud bychom se v určitý moment rozhodli jinak. Obvykle se však zaměřujeme pouze na naše skutečná rozhodnutí a jejich výsledek (přestože výsledek mohl být snadno úplně jiný). Většina klientů si bohužel nepovšimne přínosu toho, že jste je v průběhu medvědího trhu přesvědčili setrvat u své dlouhodobé strategie, nebo že jste je přesvědčili o potřebě rebalancovat. Tyto skryté výsledky sice nejsou snadno měřitelné, ale přesto mají reálnou hodnotu a významný dopad na růst bohatství vašich klientů. Proto je důležité s klienty diskutovat o přidané hodnotě, kterou jim přinášíte i mimo číselné výkazy, například v oblasti koučinku, daňových strategií, plánování důchodových příjmů a dalších oblastí, kde jim poskytujete odbornou pomoc.

S ohledem na extrémní kolísání čtvrtletních výnosů akcií a dluhopisů za posledních 21 měsíců, je nyní vhodný čas pro rozhovory typu ,,pamatujete si, když..?“. Pro podporu těchto diskusí vytvořila společnost Vanguard nástroj Market Hindsight Tool (zatím pouze v angličtině), který vám umožňuje provádět podobné analýzy na míru. Tak jako na obrázku 5, vám tento nástroj pomůže kvantifikovat a vyjádřit hodnotu, kterou přinášíte svým klientům, když jim pomůžete setrvat v jejich investičním plánu navzdory nepříznivým podmínkám.